Хеджирование рисков является одним из самых популярных способов снижения потерь при ценовых колебаниях. Различные стратегии хеджирования широко применяются на финансовых рынках и помогают трейдерам минимизировать убытки. Хеджирование регулярно используется крупными компаниями и финансовыми институтами с многомиллионными оборотами, стремящимися нивелировать риск потерь своих инвесторов. Поэтому знать, что такое хеджирование и как оно осуществляется должен каждый, кто приходит на Форекс.

Что такое хеджирование рисков

Хеджирование рисков – это подход, при котором участники финансового рынка открывают позиции в противоположном основному активу направлении. Как известно, цены на финансовом рынке могут быстро меняться, принося одним прибыль, а другим убытки. Чтобы уберечь себя от убытков, было придумано открывать позиции в обоих направлениях, что позволяло получать прибыль, как при росте цены, так и при падении. Например, если компания сильно зависит от цен на нефть и может получить убытки в случае её снижения, она может застраховать свои риски, заключив фьючерсный контракт на падение нефти. Если это действительно произойдет, прибыль по сделке покроет убытки от падения цены на нефть, позволив ей сохранить приемлемый уровень рентабельности.

Аналогичным образом поступают и на валютных рынках. Как известно, на Форекс существует два типа позиций: лонг и шорт. Первая предполагает получение прибыли при росте цены валюты, другая – при снижении. Основные стратегии хеджирования Форекс предполагают, что для минимизации вероятности убытков можно одновременно открыть позицию в обоих направлениях.

Главная функция хеджирования – обеспечить защиту при любых ценовых колебаниях. Если при этом правильно рассчитать параметры встречной сделки, то можно еще хорошо заработать. Многие валютные пары на Форекс зависят друг от друга и демонстрируют сильную корреляцию. Поэтому для хеджирования нередко открывают позиции по разным активам, изменение цены по которым будет компенсировать возможные убытки.

Существуют свои плюсы и минусы хеджирования. Основные из них приведены в таблице:

| ХЕДЖИРОВАНИЕ РИСКОВ | |

| Плюсы | Минусы |

| Возможность устранения рисков колебания цены | Отказ от максимально возможной прибыли |

| Снижение влияния изменения рыночной конъюнктуры | Дополнительные расходы на осуществление сделок |

| Ликвидация факторов неопределенности | Риск неправильного расчета параметров хеджирующей сделки и неоправданных убытков |

| Повышение финансовой устойчивости, прогнозируемости и стабильности | |

| Увеличение эффективности системы управления | Биржевые и законодательные ограничения |

| Снижение рисков для инвесторов | Повышение сложности управления финансовыми потоками |

| Повышение эффективности инструментов долевого и долгового финансирования | |

Виды валютного хеджирования

Виды хеджирования рисков классифицируются по разным критериям:

- типу инструментов, применяемых для страхования;

- основному контрагенту;

- размеру рисков;

- типу актива;

- времени заключаемой сделки;

- условиям контракта и др.

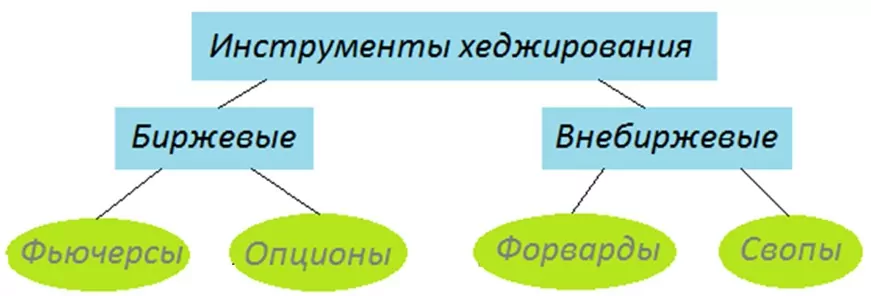

На рынке Форекс одну из главных ролей выполняет тип инструмента и базового актива, время заключаемой сделки, а также размер страхуемых рисков. В зависимости от инструментов хеджирование бывает биржевым и внебиржевым. Другими словами, хедж-сделки можно осуществлять не только на бирже, но и другим способом. Например, трейдер может просто купить одну из встречных иностранных валют и держать её наличными на случай, если курсовые колебания во время открытия бирж станут приносить убытки.

Для страхования можно выбирать тот же актив или другой. В этом аспекте различают чистое и перекрёстное хеджирование. В первом случае позиция открывается по той же валютной паре, но в противоположном направлении. Когда же используется перекрёстное хеджирование, выбирается либо обратная валютная пара, либо та, которая сильно коррелирует с базовым активом.

Хеджирование может отличаться по времени заключения сделки и быть краткосрочным, долгосрочным или среднесрочным. В зависимости от размера страхуемых рисков хеджирование может быть полным или частичным. В первом случае страхуются весь размер сделки, а во втором – только её часть.

Какие есть инструменты хеджирования валютных рисков

Исторически первым и самым главным способом хеджирования стало использование производных финансовых инструментов (деривативов). Именно они на сегодня считаются основными инструментами хеджирования. Базовые инструменты хеджирования валютных рисков представлены на рисунке:

Наиболее популярными биржевыми инструментами являются фьючерсы и опционы. Фьючерсный контракт, используемый для хеджирования, представляет собой договор купли-продажи валюты в определенный день в будущем по цене, установленной на момент заключения такого договора. Стороны, участвующие во фьючерсной сделке, несут обязательства перед биржей и должны в точности соблюдать все её условия. Фьючерсы бывают поставочные и расчетные. Первые применяется для разных типов активов, а расчетные при валютных сделках.

Опционы представляют собой особый механизм компенсации рисков на случай изменения цены активов. Суть опционных контрактов заключается в том, что при их заключении сторона получает право, но не обязательство купить или продать базовый актив по заранее оговоренной цене. За такую возможность сторона выплачивает определенную премию, которая и называется опционом. Опционы бывают трех типов:

- рut – дают право продать;

- call – дающие право купить;

- double – двусторонние.

Сущность форвардных контрактов во многом схожа с фьючерсами. Отличаются они тем, что заключаются вне биржи и носят персонализированный характер. При заключении форвардного контракта отдельно оговаривается базисный актив, срок заключения и другие параметры сделки. Такой контракт нельзя продать на бирже, а гарантией исполнения является только контрагент. Свопы представляют собой сделки в противоположном направлении, как правило, на одинаковую сумму с разной датой исполнения.

Методы хеджирования валютных рисков

По сути, методы хеджирования валютных рисков сводятся к использованию одного или нескольких инструментов. Если компания или частное лицо принимает участие в биржевых торгах, то для снижения своих рисков можно использовать фьючерсные контракты. Когда же фирма занимается коммерческой деятельностью без выхода на биржевой валютный рынок, с контрагентом может быть заключен форвардный контракт с оговоркой всех дополнительных условий хеджирования. В процессе торговли на Форекс осуществляют разные операции хеджирования, среди которых чаще всего встречаются опционные и фьючерсные контракты.

Пример хеджирования с использованием фьючерса выглядит так. Допустим, британская компания в январе заключает контракт на покупку оборудования во Франции на сумму 100 000 евро с оплатой после доставки. Поставка должна состояться в апреле, и компания хочет застраховаться на случай непредсказуемого колебания курса евро к британскому фунту. Менеджеры компании принимают решение применить биржевой метод хеджирования. Они покупают фьючерсный контракт EUR/GBP с расчетом через три месяца по цене, зафиксированной в январе. Таким образом, в апреле компания сможет получить 100 000 евро за фунты по цене, зафиксированной на момент заключения сделки.

Стратегии хеджирования Форекс

Существует множество разных стратегий хеджирования. Крупные участники рынка заключают большие сделки хеджирования, долго рассчитывают стоимость хеджирования валютных рисков, вычисляют специальные коэффициенты и т.д. (коэффициент хеджирования это специальный показатель, который демонстрирует отношение стоимости фьючерсных контрактов к цене базового актива). Но на практике среднестатистическому трейдеру достаточно знать несколько простых стратегий, которые помогают существенно снизить риски неблагоприятных курсовых колебаний.

- Стратегия замка́ (локирование). Суть стратегии сводится к открытию двух позиций в разных направления по одному и тому же инструменту. Данная стратегия подразделяется на такие виды валютного хеджирования:

- нулевой замок – открытие одновременно позиции и на покупку и на продажу. Например, если вы торгуете пару EUR/USD и хотите открыть позицию на покупку по цене 1.6881, то для хеджирования по этой же цене можно открыть позицию на продажу.

- положительный замок – открытие позиции в противоположном направлении только после того, как сделка уже принесла определенную прибыль.

- отрицательный замок – хеджирование после того, как сделка начала приносить убытки.

- Опционная торговля. Многие брокеры и биржи предлагают своим клиентам возможность торговать опционами, суть работы которых была описана выше.

- Сделки с коррелирующими парами. Движение курса некоторых валютных пар на Форекс очень взаимозависимо. Увидеть такую связь помогают специальные инструменты, один из которых носит название «Correlation Matrix». Устанавливается он в торговый терминал MetaTrader 4 и позволяет видеть степень взаимосвязи отдельных валютных пар. Если вы видите, что какие-то из них демонстрируют тесную отрицательную корреляцию (при росте одной, падает другая и наоборот), то хеджирование можно осуществлять посредством открытия сделок с обоими этими парами.

- Арбитражное хеджирование. В данном случае снижение рисков осуществляется при помощи сделок на разных торговых площадках или рынках.

Эффективность хеджирования

Хеджирование неоднократно доказывало свою высокую эффективность. Невысокая стоимость таких операций в сочетании с правильным выбором стратегии позволяет существенно повысить объем прибыли, получаемой на Форекс и избавить от негативных эмоций во время торговли. Некоторые стратегии не требуют каких-либо специальных навыков или дополнительных расходов, благодаря чему могут применяться всеми трейдерами без ограничений. При этом эффективность хеджирования в некоторых ситуациях позволяет не только застраховаться от рисков, но и получить дополнительную прибыль. Для повышения эффективности встречных сделок необходимо хорошо знать правила технического анализа, а также выучить расписание торговых сессий Форекс по киевскому времени.

Выводы

Хеджирование представляет собой особый способ минимизации рисков ценовых колебаний. Оно предполагает открытие сделок во встречном направлении, благодаря чему при любых изменениях цены трейдеры могут оставаться в плюсе. Для хеджирования применяются разные методы и инструменты. Основными среди них являются фьючерсные, форвардные контракты, свопы и опционы. Применяя разные стратегии, можно заметно снизить количество неприбыльных сделок.

Какие могут быть проблемы хеджирования?

Основные проблемы хеджирования связаны с риском недополучения прибыли или неправильного расчета параметров хеджирующего контракта. Научиться избегать этих проблем можно, если открыть демо-счет на Форекс.