Индикатор RSI является чрезвычайно популярным индикатором-осциллятором импульса, который измеряет скорость и смену ценовых движений. Узнать о нем можно из массы статей, интервью и книг, скопившихся за долгие годы.

Например, в книге Констанции Браун «Технический анализ для трейдера» представлена концепция бычьего рынка и диапазонов медвежьего рынка для РСИ. Эндрю Кардвелл, наставник Браун, представил положительные и отрицательные развороты для RSI и перевернул понятие расхождения с ног на голову.

Уайлдер рассказывает о RSI в своей книге 1978 года «Новые концепции в технических торговых системах». Эта книга также включает параболический SAR, средний истинный диапазон и концепцию направленного движения (ADX). Несмотря на то что индикаторы Уайлдера были разработаны до компьютерного века, они выдержали испытание временем и остаются чрезвычайно популярными.

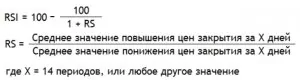

Определение

Формула Уайлдера нормализует RS и превращает его в осциллятор, который колеблется от нуля до 100. Фактически, график RS выглядит точно так же, как график RSI. Шаг нормализации облегчает выявление крайностей, поскольку RSI ограничен диапазоном. Когда среднее усиление равно нулю, RSI равен нулю. Предполагая 14-периодный RSI, нулевое значение RSI означает, что цены снизились во всех 14-ти периодах и не было никакой выгоды для измерения. RSI равен 100, когда средняя потеря равна нулю. Это означает, что цены выросли все 14 периодов и не было никаких потерь для измерения.

Чтобы упростить объяснение расчета, RSI был разбит на основные компоненты: RS, средняя прибыль и средняя потеря. Этот расчет RSI основан на 14 периодах, что по умолчанию предложено Уайлдером в его книге. Потери выражаются как положительные значения, а не отрицательные.

Самые первые расчеты среднего выигрыша и среднего убытка — это простые средние за 14 периодов.

Взятие предыдущего значения плюс текущее значение — это метод сглаживания, аналогичный тому, который используется при расчете экспоненциальной скользящей средней. Это также означает, что значения РСИ становятся более точными по мере увеличения периода расчета.

к оглавлению ↑Описание индикатора

Во время сильных трендов RSI может оставаться в состоянии перекупленности или перепроданности в течение продолжительных периодов.

RSI также часто формирует графические паттерны, которые могут не отображаться на базовом ценовом графике, такие как двойные вершины, основания и трендовые линии. Кроме того, ищите поддержку или сопротивление на RSI.

На восходящем или бычьем рынке RSI имеет тенденцию оставаться в диапазоне от 40 до 90, а зона 40–50 выступает в качестве поддержки. Во время нисходящего тренда или медвежьего рынка RSI имеет тенденцию оставаться в диапазоне от 10 до 60 с зоной 50–60, выступающей в качестве сопротивления. Эти диапазоны будут варьироваться в зависимости от настроек RSI и силы основного тренда безопасности или рынка.

Если базовые цены устанавливают новый максимум или минимум, который не подтвержден RSI, эта дивергенция может сигнализировать об изменении цены. Если RSI делает более низкий максимум, а затем следует с понижением ниже предыдущего минимума, произошел сбой при верхнем колебании. Если RSI делает более высокий минимум и затем следует с восходящим движением выше предыдущего максимума, произошел сбой нижнего колебания.

к оглавлению ↑Использование RSI для входа и выхода в рынок

Уайлдер считал, что RSI перекуплен выше 70, а перепродан ниже 30.

Как и многие осцилляторы импульса, показания перекупленности и перепроданности RSI работают лучше всего, когда цены движутся в боковом диапазоне.

По словам Уайлдера, дивергенции сигнализируют о потенциальной точке разворота, поскольку импульс направленности не подтверждает цену. Бычья дивергенция возникает, когда базовая безопасность делает более низкий минимум, а RSI формирует более высокий минимум. RSI не подтверждает нижний минимум, и это показывает усиление импульса. Медвежья дивергенция возникает, когда ценные бумаги фиксируют более высокий максимум, а RSI формирует более низкий максимум. RSI не подтверждает новый максимум, и это указывает на ослабление импульса.

Прежде чем слишком увлекаться дивергенциями как важными торговыми сигналами, необходимо отметить, что они вводят в заблуждение при сильном тренде. Сильный восходящий тренд может показать многочисленные медвежьи расхождения, прежде чем вершина действительно материализуется. И наоборот, бычьи расхождения могут проявиться в сильном нисходящем тренде — и все же нисходящий тренд продолжается.

Изменение настроек RSI

Период просмотра по умолчанию для RSI равен 14, но его можно уменьшить, чтобы увеличить чувствительность, или увеличить, чтобы уменьшить чувствительность. 10-дневный RSI с большей вероятностью достигнет уровней перекупленности или перепроданности, чем 20-дневный RSI. Параметры просмотра также зависят от волатильности актива.

Повышение перекупленности до 80 или снижение перепроданности до 20 уменьшит количество показаний перекупленности/перепроданности.

к оглавлению ↑Позитивно-негативные развороты

Эндрю Кардвелл разработал позитивные и негативные развороты для RSI, которые являются противоположностью медвежьей и бычьей дивергенций. Книги Кардуэлла не издаются, но он предлагает семинары, подробно описывающие эти методы. Прежде чем обсуждать технику разворота, следует отметить, что интерпретация расхождений у Кардуэлла отличается от интерпретации Уайлдера. Кардуэлл считает медвежьи дивергенции феноменом бычьего рынка; иными словами, медвежьи дивергенции с большей вероятностью будут формироваться в восходящих трендах. Точно так же бычьи расхождения считаются явлениями медвежьего рынка, указывающими на нисходящий тренд.

Положительный разворот формируется, когда RSI подделывает более низкий минимум, а уровень безопасности формирует более высокий минимум. Этот нижний минимум находится не на уровнях перепроданности, а обычно где-то между 30 и 50. Отрицательный разворот, в свою очередь, — противоположность положительного разворота.

к оглавлению ↑Выводы

RSI — это универсальный импульсный генератор, прошедший испытание временем. Несмотря на изменения волатильности и рынков за последние годы, РСИ остается таким же актуальным, как и во времена Уайлдера. В то время как оригинальные интерпретации Уайлдера полезны для понимания индикатора, работа Браун и Кардвелла выводит интерпретацию РСИ на новый уровень. Приспособление к этому уровню требует некоторого переосмысления со стороны традиционно обучаемых чартистов. Уайлдер считает, что условия перекупленности созрели для разворота, но перекупленность также может быть признаком силы. Медвежьи дивергенции все еще дают хорошие сигналы на продажу, но чартисты должны быть осторожны в сильных тенденциях, когда медвежьи дивергенции на самом деле нормальны. Даже если концепция позитивного и негативного разворота может подорвать интерпретацию Уайлдера, логика имеет смысл, и Уайлдер вряд ли откажется от ценности уделения большего внимания ценовому действию. Положительные и отрицательные развороты ставят ценовое действие основной ценной бумаги на первое место, а на второе — индикатор, что и должно быть. Медвежьи и бычьи дивергенции ставят индикатор на первое место, а ценовое действие — на второе. Делая больший акцент на ценовом действии, концепция положительных и отрицательных разворотов бросает вызов нашему мышлению в отношении генераторов импульса.