Індикатор RSI є надзвичайно популярним індикатором-осциллятором імпульсу, який вимірює швидкість і зміну цінових рухів. Дізнатися про нього можна з маси статей, інтерв’ю та книг, що накопичилися за довгі роки.

Наприклад, в книзі Констанс Браун «Технічний аналіз для трейдера» представлена концепція бичачого ринку і діапазонів ведмежого ринку для RSI. Ендрю Кардвелл, наставник Браун з RSI, представив позитивні і негативні розвороти для RSI і перевернув поняття розбіжності з ніг на голову.

Уайлдер розповідає про РСI в своїй книзі 1978 року «Нові концепції в технічних торговельних системах». Ця книга також включає параболічний SAR, середній істинний діапазон і концепцію спрямованого руху (ADX). Незважаючи на те що індикатори Уайлдера були розроблені до комп’ютерного століття, вони витримали випробування часом і залишаються надзвичайно популярними.

к оглавлению ↑Визначення

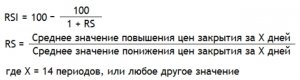

Формула Уайлдера нормалізує RS і перетворює його в осцилятор, який коливається від нуля до 100. Фактично, графік RS виглядає точно так само, як графік RSI. Крок нормалізації полегшує виявлення крайнощів, оскільки RSI обмежений діапазоном. Коли середнє посилення дорівнює нулю, RSI дорівнює нулю. Припускаючи 14-періодний RSI, нульове значення RSI означає, що ціни знизилися у всіх 14-ти періодах і не було ніякої вигоди для вимірювання. RSI дорівнює 100, коли середня втрата дорівнює нулю. Це означає, що ціни виросли всі 14 періодів і не було ніяких втрат для вимірювання.

Щоб спростити пояснення розрахунку, RSI був розбитий на основні компоненти: RS, середній прибуток і середня втрата. Цей розрахунок RSI заснований на 14 періодах, що за замовчуванням запропоновано Уайлдером в його книзі. Втрати виражаються як позитивні значення, а не негативні.

Найперші розрахунки середнього виграшу і середнього збитку — це прості середні за 14 періодів.

Взяття попереднього значення плюс поточне значення — це метод згладжування, аналогічний тому, який використовується при розрахунку експоненційної ковзної середньої. Це також означає, що значення RSI стають точнішими у міру збільшення періоду розрахунку.

к оглавлению ↑Опис індикатора

Під час сильних трендів RSI може залишатися в стані перекупленностi або перепроданості протягом тривалих періодів.

RSI також часто формує графічні патерни, які можуть не відображатися на базовому ціновому графіку, такі як подвійні вершини, підстави і трендові лінії. Крім того, шукайте підтримку або опір на RSI.

На висхідному або бичачому ринку RSI має тенденцію залишатися в діапазоні від 40 до 90, а зона 40–50 виступає в як підтримки. під час спадного тренда або ведмежого ринку RSI має тенденцію залишатися в діапазоні від 10 до 60 з зоною 50-60, яка виступає в як опору. Ці діапазони будуть варіюватися в залежно від налаштувань RSI і сили основного тренда безпеки або ринку.

Якщо базові ціни встановлюють новий максимум або мінімум, який не підтверджений RSI, ця дивергенція може сигналізувати про зміну ціни. Якщо RSI робить більше низький максимум, а потім прямує зі зниженням нижче попереднього мінімуму, стався збій при верхньому коливанні. Якщо RSI робить більше високий мінімум і потім прямує з висхідним рухом вище попереднього максимуму, стався збій нижнього коливання.

к оглавлению ↑Використання RSI для входу і виходу в ринок

Уайлдер вважав, що RSI перекуплений вище 70, а перепроданий нижче 30.

Як у багатьох осциляторів імпульсу, показання перекупленности і перепроданості RSI працюють найкраще, коли ціни рухаються в бічному діапазоні.

За словами Уайлдера, дивергенції сигналізують про потенційну точку розвороту, оскільки імпульс спрямованості не підтверджує ціну. Бича дивергенція виникає, коли базова безпека робить більш низький мінімум, а RSI формує більш високий мінімум. RSI не підтверджує нижній мінімум, і це показує посилення імпульсу. Ведмежа дивергенція виникає, коли цінні папери фіксують вищий максимум, а RSI формує більш низький максимум. RSI не підтверджує новий максимум, і це вказує на ослаблення імпульсу.

Перш ніж занадто захоплюватися дивергенціями як важливими торговими сигналами, необхідно відзначити, що вони вводять в оману при сильному тренді. Сильний висхідний тренд може показати численні ведмежі розбіжності, перш ніж вершина дійсно матеріалізується. І навпаки, бичачі розбіжності можуть проявитися в сильному спадному тренді — і все ж спадний тренд триває.

Зміна налаштувань RSI

Період перегляду за замовчуванням для RSI дорівнює 14, але його можна зменшити, щоб збільшити чутливість, або збільшити, щоб зменшити чутливість. 10-денний RSI з більшою ймовірністю досягне рівнів перекупленності або перепроданості, ніж 20-денний RSI. Параметри перегляду також залежать від волатильності активу.

Підвищення перекупленності до 80 або зниження перепроданості до 20 зменшить кількість свідчень перекупленності/перепроданості.

к оглавлению ↑Позитивно-негативні розвороти

Ендрю Кардвелл розробив позитивні і негативні розвороти для РСI, які є протилежністю ведмежої і бичачої дивергенції. Книги Кардуеллов не видані, але він пропонує семінари, що детально описують ці методи. Перш ніж обговорювати техніку розвороту, слід зазначити, що інтерпретація розбіжностей у Кардуелла відрізняється від інтерпретації Уайлдера. Кардуелл вважає ведмежі дивергенції феноменом бичачого ринку; іншими словами, ведмежі дивергенції з більшою ймовірністю будуть формуватися в висхідних трендах. Так само бичачі розбіжності вважаються явищами ведмежого ринку, що вказують на спадний тренд.

Позитивний розворот формується, коли РСI підробляє нижчий мінімум, а рівень безпеки формує більш високий мінімум. Цей нижній мінімум знаходиться не на рівнях перепроданості, а зазвичай десь між 30 і 50. Негативний розворот, в свою чергу, — протилежність позитивного розвороту.

к оглавлению ↑Висновки

RSI — це універсальний імпульсний генератор, що пройшов випробування часом. Незважаючи на зміни волатильності і ринків за останні роки, РСI залишається таким же актуальним, як і за часів Уайлдера. У той час як оригінальні інтерпретації Уайлдера корисні для розуміння індикатора, робота Брауна і Кардвелла виводить інтерпретацію РСI на новий рівень. Пристосування до цього рівня вимагає деякого переосмислення з боку чартистів, яких навчають традиційно. Уайлдер вважає, що умови перекупленності дозріли для розвороту, але перекупленность також може бути ознакою сили. Ведмежі дивергенції все ще дають хороші сигнали на продаж, але чартисти повинні бути обережні в сильних тенденціях, коли ведмежі дивергенції насправді нормальні. Навіть якщо концепція позитивного і негативного розвороту може підірвати інтерпретацію Уайлдера, логіка має сенс, і Уайлдер навряд чи відмовиться від цінності приділення більшої уваги цінового дії. Позитивні і негативні розвороти ставлять цінову дію основного цінного паперу на перше місце, а на друге — індикатор, що і повинно бути. Ведмежі і бичачі дивергенції ставлять індикатор на перше місце, а цінову дію — на друге. Роблячи більший акцент на ціновій дії, концепція позитивних і негативних розворотів кидає виклик нашому мисленню щодо генераторів імпульсу.