Японская свеча — это тип ценового графика, который отражает линии открытия и закрытия торговой операции, самой высокой и самой низкой стоимости актива в заданном периоде. Метод назван в честь японского изобретения древними торговцами рисом “свечного анализа” и популяризирован среди трейдеров западным брокером по имени Стив Нисон в 1990-х годах.

Суть метода основана на том, что продавцы и покупатели валюты своими настроениями создают рыночные тренды. Продавцов контрактов принято называть «медведями», а покупателей – «быками». Когда число желающих продать валюту на бирже превышает количество покупателей, стоимость активов снижается, образуя медвежий рыночный тренд. Когда количество покупателей на рынке преобладает, тогда цена растет, и тренд называется бычьим.

Содержание:

- Что такое японские свечи?

- Как читать японские свечи?

- Как работать с японскими свечами?

- Как проводится анализ японских свечей?

- Самые известные комбинации японских свечей

- Выводы

Что такое японские свечи?

Японские свечи — наиболее быстрый способ анализировать ценовое движение, особенно он популярен среди технических трейдеров. Метод предусматривает больше визуальной информации, чем традиционные графики High Low Open Close (HLOC).

Технические трейдеры используют свечной анализ не только для отслеживания предыдущих ценовых движений, они ищут паттерны, чтобы понять течение, в котором тренд пойдет дальше.

Свечные модели — это узнаваемые формы на графике, которые приводят к продолжению рыночной тенденции, или развороту тренда в противоположную сторону. Модели позволяют анализировать колебания стоимости на любом промежутке времени от одной секунды до целого года.

Как читать японские свечи?

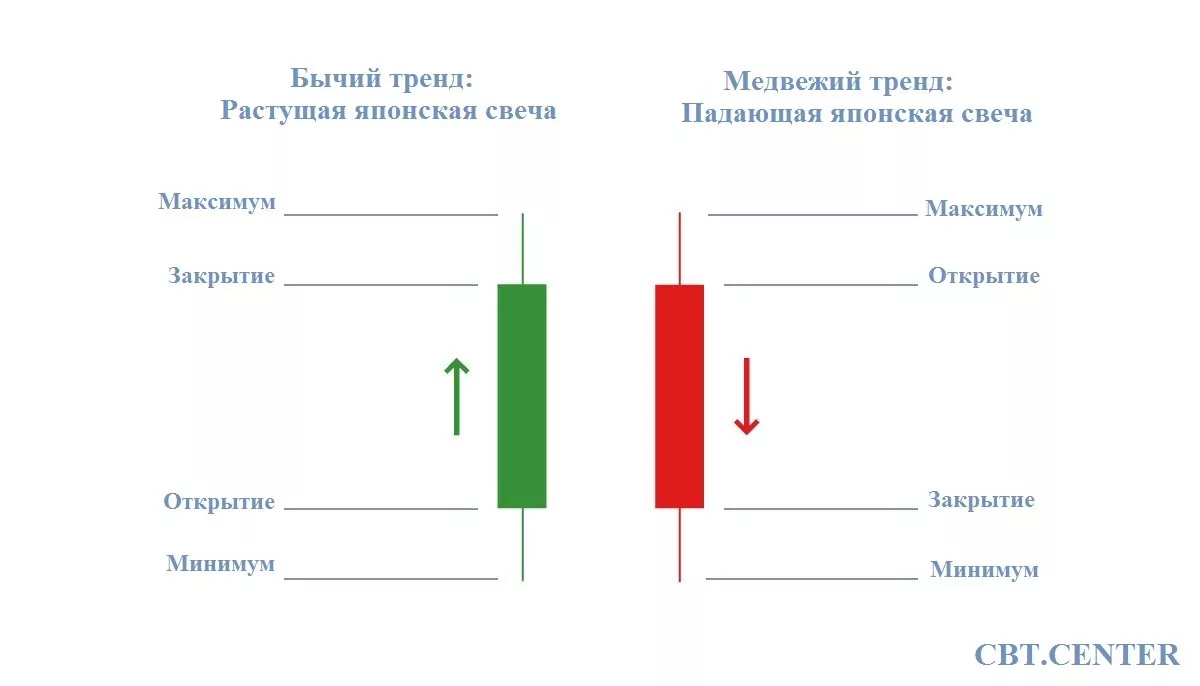

Для начала следует ознакомиться с тремя элементами, которые помогают читать японские свечи: тело, фитиль, цвет.

Цвет указывает направление, в котором движется актив в течение заданного периода. Тело отображает линии закрытия и открытия, а фитиль — показывает диапазон минимума или максимума.

На большинстве графиков зеленые цвета указывают на движение вверх, а красные — вниз. Иногда вместо них используется белый (вверх) и черный (вниз).

На зеленой свече верхняя часть тела — это закрытие, а низ — открытие. На красной все наоборот. В обоих примерах верхняя часть фитиля (иногда называемая тенью) — это самая высокая точка, которую рынок достиг за период, а нижняя часть — его минимум.

Как работать с японскими свечами?

Три элемента помогают прогнозировать движение в определенный период времени. Если свеча имеет длинное тело зеленого цвета без фитиля, она указывает на сильный рост числа покупателей валюты.

Если фитиль выше самого тела, значит активы какое-то время показывали высокий уровень волатильности. Это случается, если покупательские настроения долго соперничали за преобладание и в итоге победили.

Короткая красная свеча с большим фитилем сверху свидетельствует о том, что позитивные настроения покупателей подтолкнули рыночную цену вверх, но были отброшены медведями перед закрытием рынка. А если фитиль вообще отсутствует, то уровень открытия или закрытия был одновременно максимумом/минимумом рынка.

Некоторые модели читаются как индикаторы вероятного будущего движения. Теория трейдеров проста — закономерности показывают узнаваемое поведение, часто приводящее к определенным результатам.

Это интересно: что такое валютная корзина?

Как проводится анализ японских свечей?

Для свечного анализа используется три типа моделей: одинарные, двойные и тройные. Название основано на количестве палочек, составляющих узор паттерна.

Модели одиночных свечей

Это одни из самых простых паттернов, которые вы можете увидеть на графике. Одиночки формируются всего за один торговый период. Часто они образуют строительные блоки для более длинных узоров.

Двойные свечные модели

Сигнал формируется на двух последовательных периодах. Он часто намекает на предстоящие развороты тренда, но также может использоваться для оценки вероятности продолжения тренда.

Тройные свечные модели

Самые длинные паттерны, которые мы рассмотрим — это “тройки”. Они формируются за три последовательных периода. Тройные японские свечи являются одним из самых сильных сигналов предстоящего движения.

Хотя прошлые результаты не являются гарантией будущего движения цены, они бывают очень полезны при поиске торговых возможностей. Давайте посмотрим на несколько популярных комбинаций.

Самые известные комбинации японских свечей

Волчки

Один длинный фитиль образуется над горизонтальной свечой, а второй — под ним. Если на графике ясно виден “волчок”, значит наметился обширный торговый диапазон, но разница между стоимостью открытия и нижним уровнем закрытия будет небольшой.

“Волчок” может сформироваться на свече обоих цветов. Модель отражает борьбу между участниками торгов на финансовом рынке. Но действия продавцов и скупщиков нейтрализуют друг друга, так что реального движения мало.

Технические трейдеры воспринимают “волчки” как показатель слабости продолжающегося тренда. Если “волчок” формируется после продолжительного бычьего тренда, то позитивные настроения, скорее всего, исчезнут.

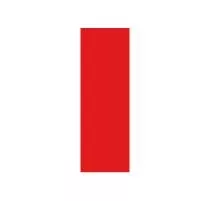

Одиночная свеча Марубозу

Марубозу происходит от японского слова «лысый». На графике выглядит как тело без фитиля.

Зеленая свеча открывается и закрывается на минимуме и максимуме соответственно. Модель означает, что движение цен будет идти только внутри зеленого марубозу, без пересечения линий открытия/закрытия. Указывает на явное бычье настроение. Быки толкают цену вверх при небольшом сопротивлении медведей.

Красная свеча марубозу открывается на самом высоком уровне рынка и закрывается на минимуме. Модель означает, что медведи практически полностью контролируют сессию, и поэтому тенденция к снижению, скорее всего, продолжится, а восходящий тренд может развернуться.

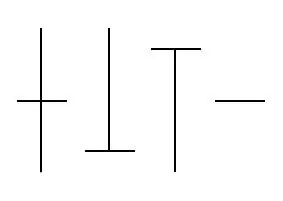

Одиночка Доджи

В паттерне доджи уровни открытия и закрытия почти полностью равны. Тело выглядит как очень тонкая линия. Свеча является признаком того, что обе стороны торговли на финансовом рынке нейтрализовали друг друга к концу сессии. Выделяют 4 типа доджи:

- длинный фитиль как над телом, так и под ним;

- высокий фитиль над телом;

- длинный фитиль под телом;

- у доджи с четырьмя ценами вообще нет фитиля.

Доджи нередко являются сигналом приближающегося разворота. Если сессия формируется после обширного растущего тренда, то цена может вскоре пойти вниз. После длительного медвежьего движения их настроение может иссякнуть, а быки возьмут верх.

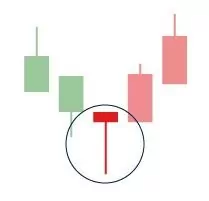

Молот

Если молот образуется после продолжительного движения вниз, скорее всего, начнется рост. Вы можете заметить длинный фитиль под сравнительно коротким корпусом. Тело должно быть в два-три раза короче фитиля.

Молот показывает, что цена достигла нового минимума во время сессии, но отскочила назад и закрылась немного выше. Таким образом, несмотря на существенное воздействие со стороны продавцов валюты, покупатели вмешались, чтобы оттолкнуть цену перед закрытием.

Если медвежьи настроения ослабли, это не обязательно означает, что разворот неизбежен. Большинство технических трейдеров будут ждать дополнительного подтверждения молоту, прежде чем открывать позицию. Обычно это интенсивное течение вверх в следующий период

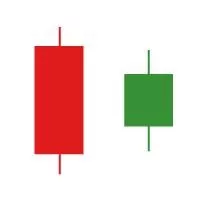

Двойные модели: Захват

В модели захвата за одной свечой сразу же следует другая, более крупная, с противоположным движением.

В модели бычьего захвата красная свеча поглощается зеленой, следующей за ней. Скорее всего, положительное мнение покупателей укрепляется, поэтому может произойти значительное движение цены вверх.

При медвежьем захвате зеленая свеча поглощается красной. Возможно, формируется отрицательное мнение, и цена будет идти вниз.

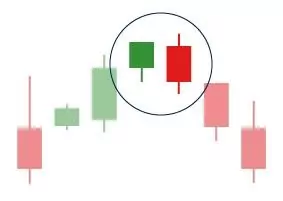

Двойные модели: Харами

Это модель обратного поглощения — за одной свечой следует другая, гораздо меньшего размера и противоположного направления. Это знак того, что нисходящий тренд может закончиться.

При медвежьем харами за зеленой свечой следует красная поменьше. Если за харами следует доджи — наименьшее возможное тело, тогда модель называется крестом харами.

Тройная модель на графике: Утренняя звезда

Модель разыгрывается, когда рынок достигает точки нерешительности после длительного движения вниз, а затем начинает восстанавливаться. Модель формируется из трех частей:

- Красная с большим телом, является частью нисходящего тренда.

- Свеча с “волчком” – указывает на то, что быки вступают в сессию.

- Зеленая свеча с высоким телом, подтверждающая начало разворота.

Пример модели утренней звезды:

Звезда указывает, что восстановление превратится в устойчивый восходящий тренд.

Все модели свечного анализа собраны в книге “Японские свечи. Графический анализ финансовых рынков”. Автор – Стив Нисон.

Читайте также: валютная интервенция.

Выводы

Граики свечей — это эффективный и доступный способ принятия торговых решений, широко используется трейдерами в работе с различными активами: ценными бумагами, иностранной валютой, товарами и опционами. Свечные графики являются основой проведения технического анализа. В основе моделей лежат настроения участников финансовых рынков, которые условно можно поделить на 4 фазы:

| Четыре фазы медвежьего тренда | ● оптимизм ● резкое падение ● спекуляции ● медленное падение |

| Четыре фазы бычьего тренда | ● пессимизм ● скептицизм ● оптимизм ● эйфория |

Как анализ японских свечей помогает в трейдинге?

Он помогает определить рыночный тренд, его направление, а также спрогнозировать рост и снижение цен на финансовые активы, потенциальный валютный риск.

Читайте также: Валютный коридор в России и других постсоветских странах.